1. 不断成长的埃斯顿,从数控机床系统到机器人本体龙头

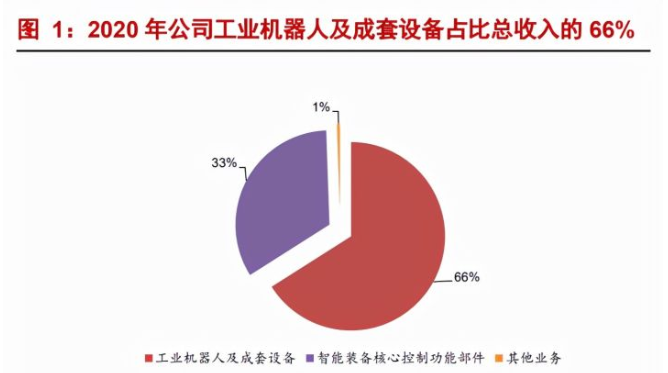

公司为国产机器人行业龙头,通过内生+外延发展模式,主营业务逐渐从机床数控系 统向工业机器人领域转换,目前公司已形成控制系统与工业机器人及成套设备两大板块。

1.1. “核心零部件+机器人”双核双轮驱动公司成长

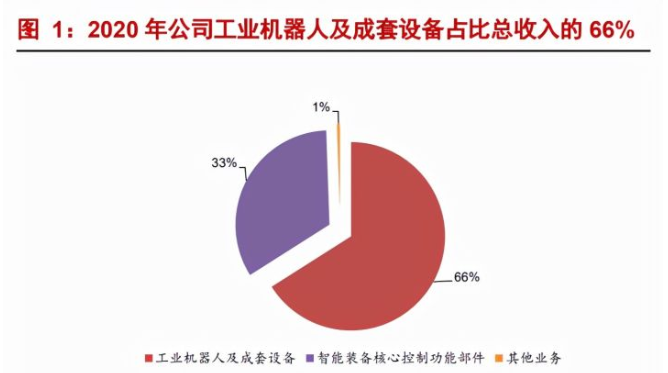

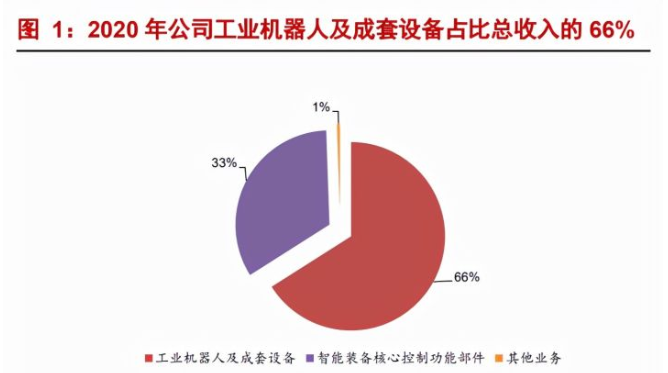

公司主营业务可分为智能装备核心控制功能部件与工业机器人及成套设备两大板块。根据公司 2020 年报显示,智能装备核心控制功能部件、工业机器人及成套设备业务营收 占比分别为 33%和 66%。

机器人业务收入逐年稳步上升,从 2016 年 2 亿元提升至 2020 年 16 亿元水平,近 4 年工业机器人业务营收 CAGR 达 67%。

公司股权结构集中。董事长吴波通过持有派雷斯特 96.89%股权、自身持有 12.66%股 权、埃斯顿投资(1.84%)间接持有公司股权,合计持股约 42%,为公司实控人。同时,为充分调动公司高管及核心员工的积极性,公司的第三大股东埃斯顿投资公司为管理层 持股平台,合计持股 0.86%。

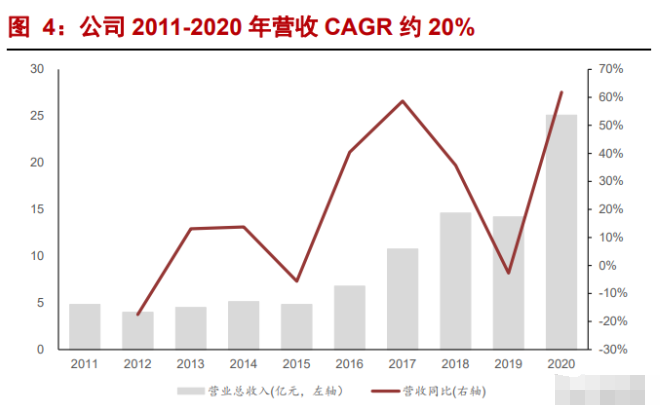

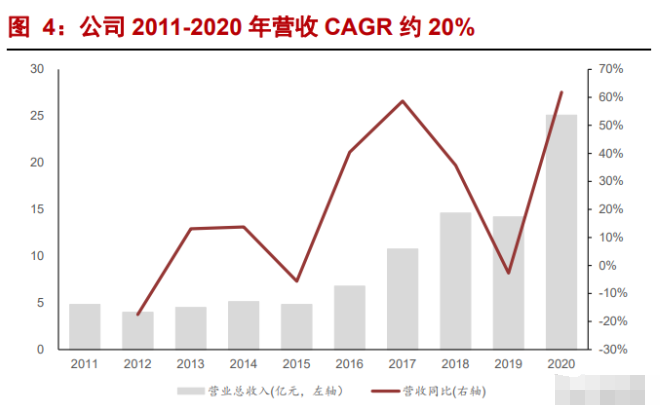

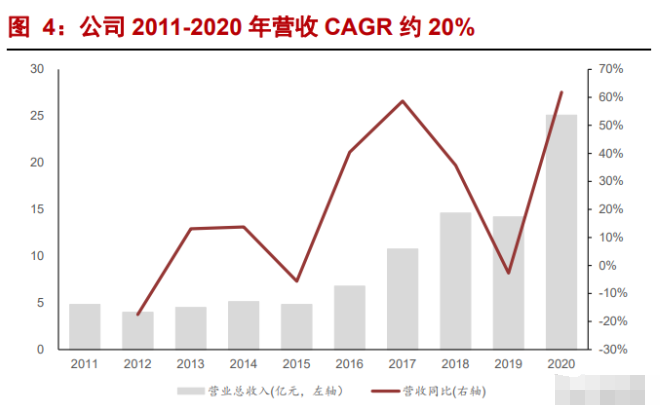

公司 2011-2020 营业收入从 5 亿元提升至 25 亿元,9 年复合增速约 20%,归母净利 润从 6400 万提升至约 1.3 亿元,9 年复合增速约 8%。

公司 2020 年综合毛利率、净利率分为 34%、6%。其中智能装备核心控制功能部件毛 利率为 33%(较 2019 年下滑 8.03pct);工业机器人及智能制造系统毛利率为 34%(较 2019 年上升 3.25pct)。

公司近年来 ROE 水平主要在 4.1%-7.4%区间波动,主要受到销售净利率波动影响。公司现金流情况逐渐改善,企业负债情况逐年减缓。公司自 2016 年开始,经营性现金流 净额/归母净利润指标从-0.95 提升至 2020 年的 2.5。

2. 工业机器人发展大势所趋,国产市场规模未来 5 年合计超千亿

全球各国持续推进工业 4.0 计划,工业机器人逐渐成为不可或缺的一环。在机器人发 展过程中,机器人产品从最初的搬运用工业机器人,到第二代具备视觉传感器及信息处理 技术的工业机器人,再到目前正在研究的第三代智能机器人,发展日新月异。

2.1. 2019 年全球工业机器人市场规模近 159 亿美元,2014-2021 年 CAGR 约 8%。

机器人行业发展迅猛,2019年全球机器人市场规模约294亿美元,2014-2019年CAGR 约 12%。2019 年全球 机器人市场规模约 294 亿美元,其中(规模,占比):工业机器人(159 亿美元,54%)、 服务机器人(95 亿美元,32%)、特种机器人(40 亿美元,14%)。

中国工业机器人占比总量约 66%,远超其余种类机器人。2019 年中国机器人市场规 模约 87 亿美元,2014-2019 年 CAGR 约 21%。其中工业机器人 57 亿美元,占比 66%;服务机器人 22 亿美元,占比 25%;特种机器人 7.5 亿美元,占比 9%。

亚太仍为工业机器人发展最强劲的市场。根据 IFR 数据,2019 年亚太地区在运机器 人数量约 169 万台,占比全球总量的 62%,远超欧洲(58 万台,21%)与美洲(39 万台, 14%)。

中国为亚洲市场中在运存量最大的地区,2019 年亚洲地区运营量前三甲分别为中国 (78 万台,同比增长 21%),日本(36 万台,同比增长 12%)及印度(2.6 万台,同比增 长 15%)。

在运工业机器人存量中,搬运和上下料仍为首要应用领域。根据 IFR 数据,全球在运 工业机器人在搬运及上下料领域应用约 121.5 万台,占总量的 45%,焊接与钎焊机器人在 运量为 64 万台,占比为 23.5%;装配及拆卸机器人在运量为 28.7 万台,占比为 10.5%。其 他类型在运工业机器人数量占比均在 10%以下。

从应用行业看,汽车以及电气电子设备制造行业为工业机器人主要应用领域。据国际 机器人联合会统计数据显示,汽车行业在运数量仍为首要应用领域,截至到 2019 年末, 全球汽车行业在运工业机器人数量为 92.3 万台,占比为 34%;电气电子设备和器材制造行 业在运工业机器人数量为 67.2 万台,占比为 25%

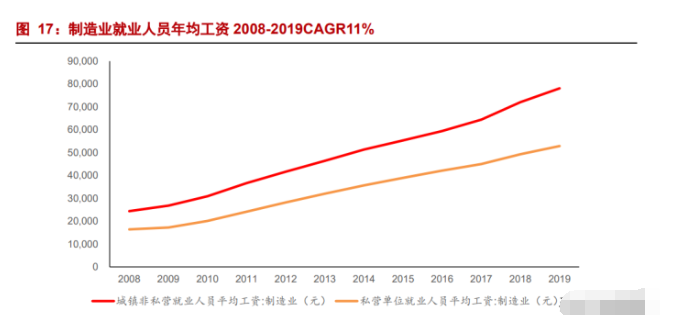

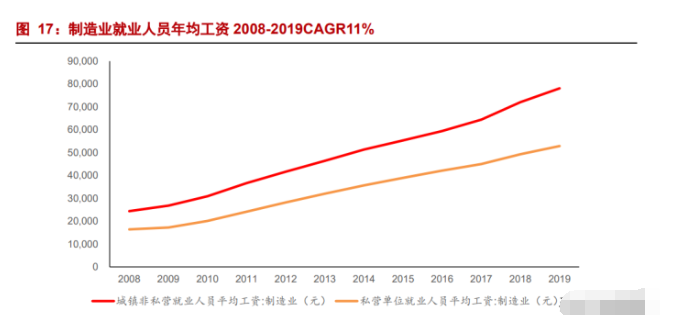

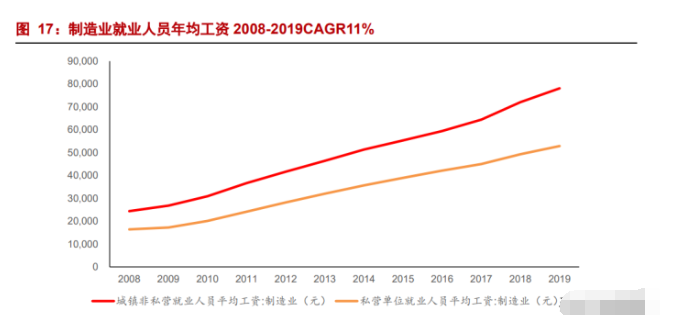

从短期来看,一方面国内制造业职工平均工资不断提升为加速机器换人创造时代背 景。根据国家统计局数据,2019 年国内城镇非私营单位制造业就业人员年均工资为 7.8 万 元(2008~2019 CAGR11%);私营单位制造业就业人员年均工资 5.3 万元(2008- 2019CAGR11%),企业用工成本逐年提升。

另一方面,伴随工业机器人成本降低,机器换人经济性逐渐凸显。根据 IFR 数据显 示,自 2012 年起,全球工业机器人出口均价总体呈现稳中有降趋势。

2.2.2. 中长期:银发浪潮、劳动年龄人口减少等问题仍严峻

我们认为人口结构变化或将是加速“机器换人”,智能制造升级的中长期驱动因素, 其中银发潮与劳动年龄人口减少等问题仍面临严峻考验。

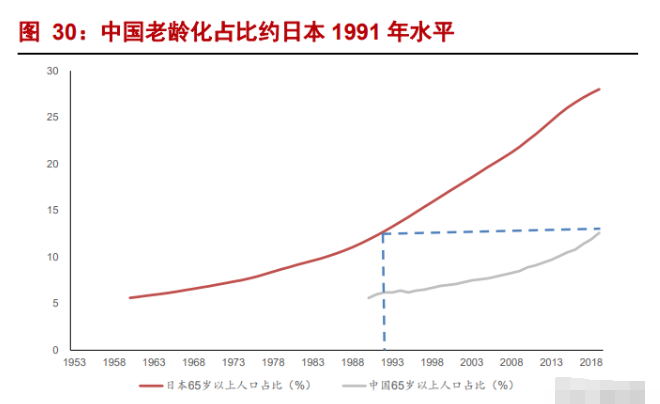

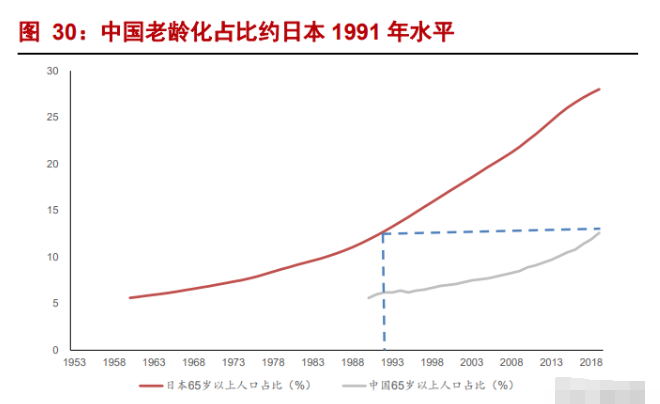

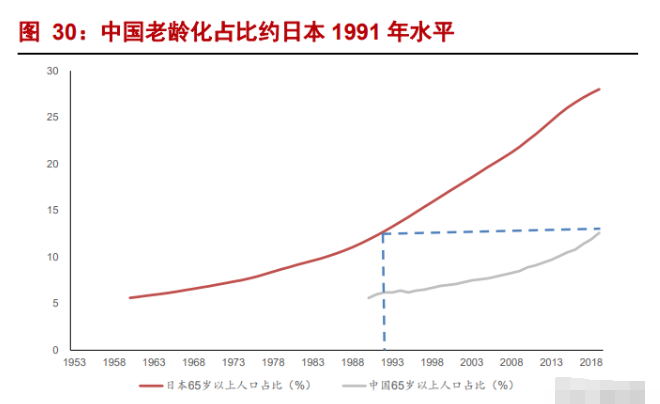

1) 银发浪潮:根据国家统计局数据,2000 年后中国 65 岁以上老人占比已达 7%, 标志中国进入老龄化社会。截止 2019 年,65 岁以上人口占比总人口数量约 13%。

2) 劳动年龄人口减少:根据联合国人口司预计,2020~2050 年中国 15-64 岁劳动 年龄人口的绝对数量和人口比重仍将会持续下降,65 岁及以上老龄人口及占比则将不断 攀升。从国家统计局数据来看,0-15 岁人口比例逐渐降低,2019 年约占总人口的 18%。也预示着未来 15 年劳动年龄人口不断降低。

伴随社会人口老龄化问题加剧已及和年轻一代思想认知转变,劳动力市场成本逐渐 攀升或将成为大趋势,中国制造业有望从“劳力苦力”驱动升级向技术驱动。

我们认为 2020~2035 年机器替代人工或将成为确定性较高的长期发展趋势,国内对 自动化、智能化设备的需求有望持续提升。

2.2.3. 国家政策,地方先行,大力推进智能制造

智能制造行业作为中国制造业的主要驱动力之一,在国家政策推动下,中国智能制造 产业发展迅速为下游产业发展和分工格局带来深刻影响。国家政策,地方先行,现阶段各 省市利好政策的不断出台,有望加快智能制造行业持续稳定增长。

2.2.4. 产业技术升级大势所趋,从机器替人到智能制造

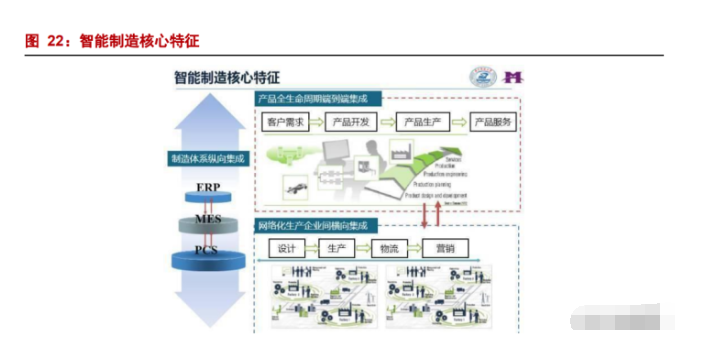

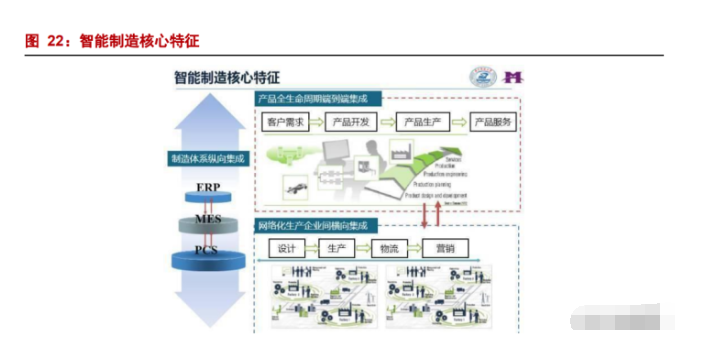

智能制造是中国中长期全面提升制造业竞争实力的核心引擎,发改委等部门自 2015 年起启动智能制造试点示范项目,旨在鼓励智能制造单元、智能产线及智能工厂建设。

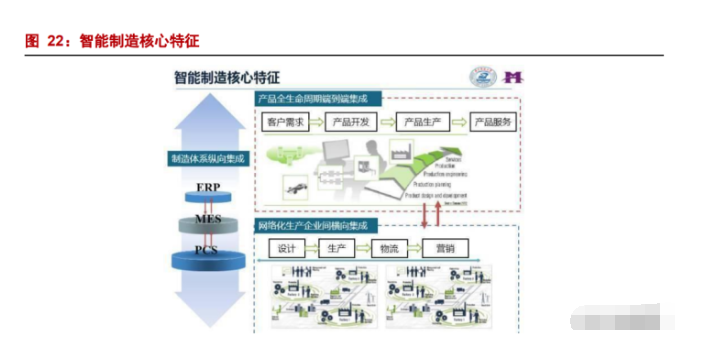

我们认为从早期的数字工厂,到智能工厂,再到未来的智能制造,工业机器人将不再 是孤立的存在。智能制造系统是人机一体化智能系统,是混合智能。系统可独立承担分析、 判断、决策等任务,突出人在制造系统中的核心地位,同时在智能机器配合下,更好发挥 人的潜能。机器智能和人的智能真正地集成在一起,互相配合,相得益彰。在智能制造方 面,未来的变化将依托于以下三点:

1) 相关制造领域的技术迭代升级,新技术如传感、机器视觉等系统的应用,形成 大数据采集、实时监控设备工作流程与反应对未来的预测,在产品开发制造、产品设计制 造、产品质量与管理等方面形成有效闭环。

2) 制造业网联化,互联网高速发展催生大量终端消费需求,网联化趋势有望倒推 企业加快制造端智能化改造,互联网化改造有望成为近年来智能制造行业技术改进的重 要方向。

3) 整线供应链数字化,加速智能工厂建设。部分业内龙头已展开整条供应链的数 字化工厂建设,通过大数据分析解决方案、端至端的实时规划和互联、自控系统、数字孪 生等使生产效率得以提升,批量化柔性生产高度定制化的产品。

2.3. 国产机器人军团逐渐崛起,我国目前已具备机器人完整产业链

国产机器人经过 10 年追赶,目前已经从产业链各阶段与外资展开直接竞争,除韩国 与日本外,中国已是全球第三个具备机器人完整产业链的国家。

发那科、ABB、安川电机、库卡是世界工业机器人传统四大家族,2018 年全球市占 率合计超 50%,其中发那科占比约 16%,是当之无愧的世界机器人龙头。国产企业较为 分散,目前国内第一梯队有埃斯顿(2019年中国工业机器人市场占比2.4%),汇川(1.9%)、 埃夫特(1.5%)等企业。

2.4. 未来 5 年,中国工业机器人市场增量累计有望超 1000 亿元

机器人使用密度是每万名制造业工人使用工业机器人的数量,其计算公式为:

根据 IFR(2020)数据,2019 年中国工业机器人密度为 187 台/万人,达到世界平均 水平。按此测算,中国制造业工人数量约 4187 万人,略高于我国城镇制造业人数,但远 低于我国制造业人数(2013 年中国制造业人数约 1.2 亿)。

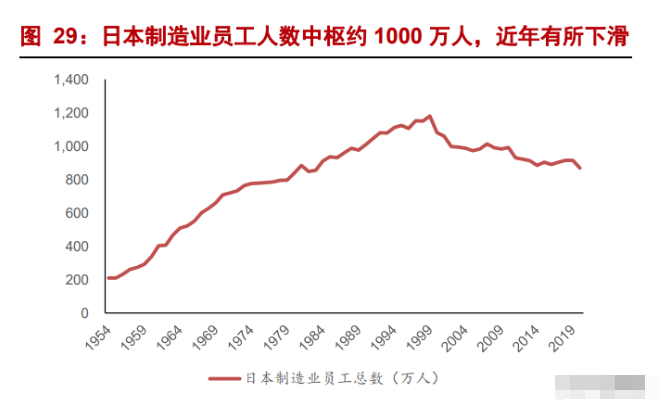

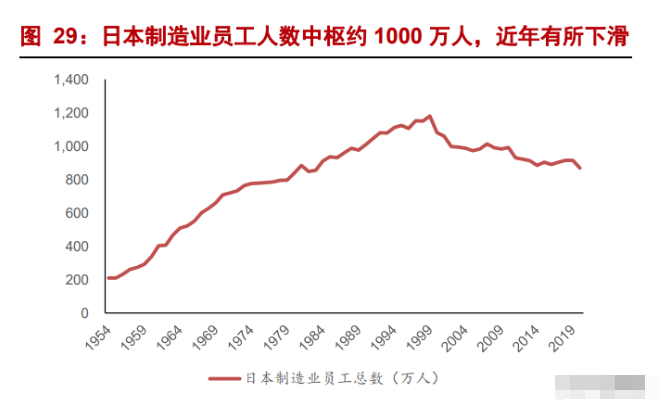

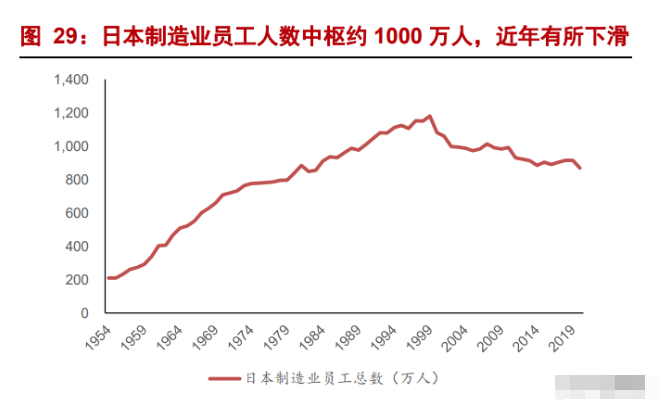

按 IFR 密度测算,我们发现日本、美国、德国对应制造业工人数分别为 975 万人、 640 万人、1314 万人,其中日本较低于 2019 年日本统计局口径(1065 万人),其他国家 统计口径略有不同,但整体相符。因此我们对 IFR 密度值进行人为修正。

我们认为我国工业机器人密度仍有较大的提升空间。经密度修正,2019 年我国工业 机器人密度实际约为 80 台/万人,较 2018 年提升 15 台/万人,仍低于全球均值 91 台/ 万人,大幅落后于其他发达国家,有较大的提升空间。

对比工业机器人密度,我们认为我国2019年工业机器人密度处于日本1980-1985年, 美国 2003 年左右水平。根据 IFR 及相关数据测算,日本 1980 年工业机器人密度约 18 台 /万人,1985 年工业机器人密度约 99 台/万人;美国 2003 年工业机器人密度约 63 台/万人 (中国 2018 年水平)。

通过对比中国工业机器人密度与日本工业机器人密度,结合对比目前中国与日本人 口结构,我们认为 2020 年起中国工业机器人市场处于顺周期(类比上世纪日本 90 年代), 未来 5-10 年有望成为工业机器人黄金周期(类比日本 20 世纪 90 年代爆发期)。

到 2025 年中国工业机器人市场增量空间有望超 1000 亿元。2019 年中国人口结构与 1990 年日本相仿,同时 2019 年中国工业机器人密度可类比 1985 年日本。根据 IFR 数据, 2015-2019 年 4 年密度 CAGR 约 11%,按此测算,预计 2025 年全球机器人密度均值约 253 台/万人,假设未来 5 年为中国机器人的黄金 5 年(类比日本 85 年-90 年,增速爆发),与 之相对的中国机器人工业密度(修正值)需超过世界工业机器人密度平均水平,则对应 2020-2025 年中国机器人密度复合增速约 21%,市场整体增量空间超 1000 亿元。

日本机器人产业链最全,产业规模与实力居世界首位,以“工业机器人王国”著称。日本于 20 世纪 60 年代进入经济高速增长阶段,生产规模扩张需求提升,伴随同期劳动 力增速放缓,生产效率的提高及产业结构的升级转型为工业机器人大发展埋下铺垫。

第一阶段(1967-1970),川崎重工业公司于 1967 年从美国引进机器人的相关技术及 生产线,并在 1 年后研制出日本第一台工业机器人“Unimate”。此后通过不断的技术消化 与吸收,日本工业机器人很快从摇篮阶段驶入了发展的快车道。

第二阶段(1970-1980),日本工业机器人行业进爆发增长初级阶段。随着以机械、电 子、汽车制造为代表的制造业的崛起,日本工业机器人在这些强势产业中大规模地推广。

第三阶段(1980-1990),日本国内制造业仍在进行产业升级,自动化普及度稳步提升, 同时,海外发展中国家的发展也提供了自动化产业海外拓展的机会。

第四阶段(1990-至今),中国等发展中国家制造业高度繁荣,持续拉动日本自动化产 业发展。

3.2. 美国:工业机器人发源地,产业发展相对曲折

第一阶段(1950-1980):美国作为工业机器人发源地,于 1959、1960 年研发出首批 工业机器人 Unimat 与 Verstran。受政府及行业等因素影响,期间 20 年发展迅速缓慢,技 术更侧重军事、宇宙、海洋、核工程等特殊领域,导致在工业应用被拥有完整产业链的日 本后来居上。

第二阶段(1980-2000):美国机器人迈入快速发展通道。受益于政府响应,通过提高 机器人研究经费等手段鼓励工业界加大机器人研究应用,美国机器人产业焕发第二春。此 时美国机器人开始研究带有视觉、力觉等感知系统的第二代机器人,至此美国机器人重回 行业前列。

第三阶段(2000-至今):近年来美国的机器人发展主要集中于太空、军队、协作等机 器人。

通过对比日、美两国机器人发展历史,我们认为机器人行业发展与以下 3 点相关性 较强:1)政策引导:机器人行业早期研发费用投入大,美国早期因反垄断法严厉,企业 想通过联合研发均摊成本较为困难。美国因政策相对保守使机器人发展商业化进程放缓, 后被日本赶超;2)人口结构:老龄化人口逐渐增加,劳动力人口下滑(对应劳动力成本 上升),为工业机器人发展提供良好背景;3)下游行业有力支撑:美国机器人成本高,独 立研发困难,技术多用于军事等非商业项目,同期日本汽车发展迅猛,为工业机器人发展 提供良好土壤。

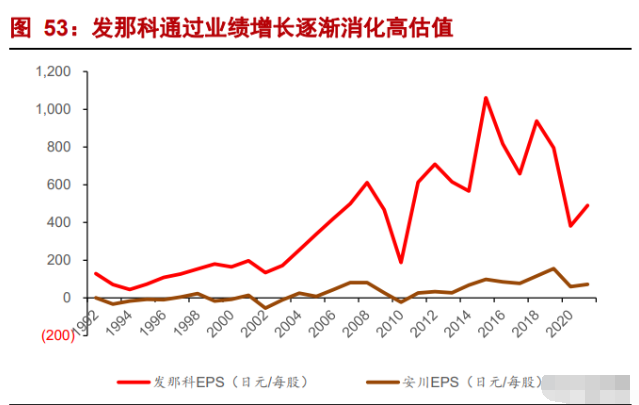

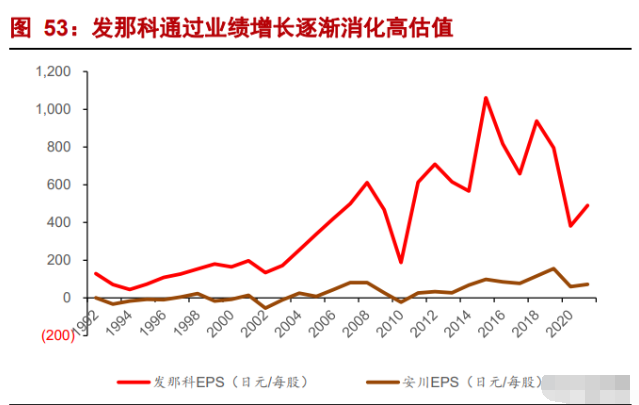

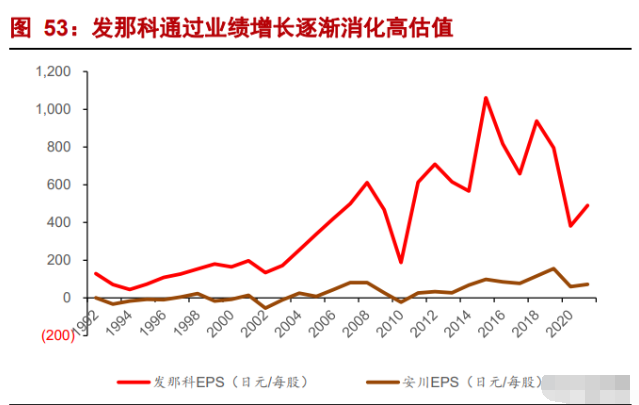

发那科是全球数控系统寡头、工业机器人“四大家族”之一。2018 年公司营收新高, 达 68 亿美元,受行业因素影响,2019-2020 年营收略有下滑。2020 年营业收入 47 亿美 元,同比下滑 20%,2007-2018 年营收 CAGR 约 6%;2020 年归母净利润约 6.8 亿美元, 同比下滑 50%,2007-2018 年归母净利润 CAGR 约 6%。

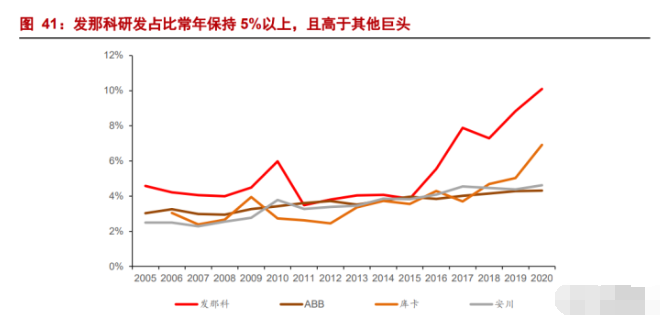

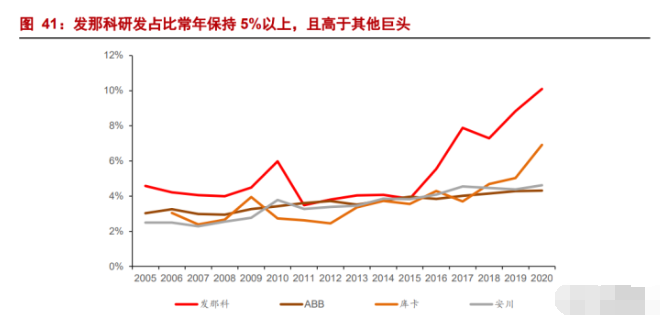

我们认为发那科的成功主要体现在收入端持续高增长以及持续的高盈利能力,除去 日本产业大发展的大背景,发那科内生增长因素可以大致概括为以下四个方面:1)核心 技术过硬;2)成本控制优秀;3)研发持续投入,产品持续创新;4)积极布局海外业务。

核心技术过硬:发那科核心技术过硬,主要源自于自主研发与研究所基础设施搭建。

1)坚持自主研发,自研 NC 系统和 CNC 数控系统等核心产品,在机器人方面产品 也坚持自研。

2)发那科很早就成立两个研究所,一个是基础研究所,进行的是 5-10 年后产品开 发所需的基础技术研究,并希望缩短到 3 年得到技术成果。另一个是商品开发研究所, 基础研究所的成果一旦确定商业化后,立即转到商品开发研究所,要求在一年内拿出产 品。商品开发的三大原则为:提高商品的可靠性;比同类商品成本更低;零件消耗最少。

以准确度为例,发那科机器人的精度在同负载等级下高于其他品牌,其超精密产品 Robonano 的精度已经可以做到 0.5μm 以下。作为全球唯一一家能够用机器人生产机器 人的企业,发那科把机器人产品装在自己的生产线设备上,机器人工厂的自动化率达到 80%,最大限度地使用、考验机器人产品,不断提高机器人的精确程度。

从营收、业绩增速,毛利率、净利率来看,公司成本管控水平为四大家族佼佼者。

毛利率:发那科的毛利率稳定保持在 40%以上,净利率在近十年保持在 25%左右的 水平,优于安川、库卡和 ABB。我们认为发那科的成本管控与其产业链一体化发展关系 密切。

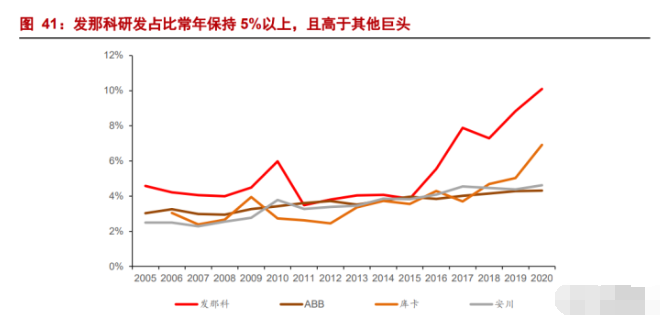

研发持续投入,产品持续创新:公司平均每年研发投入占比总营收的 5%左右,产品 不断创新。

据发那科统计,2016 年 FANUC 工厂已累计出货超过 45 万台工业机器人、360 万台 CNC、1700 万台伺服电机,2017 年发那科机器人累计销量已经突破 50 万台。

发那科公司在全世界建立了 264 个服务网点,为 108 个国家和地区全力提供技术支 持,其他三大巨头中,库卡、安川业务在全球 25、28 个国家展开,大幅少于发那科,仅 ABB 布局海外 100 多个国家,与发那科相当。

我们认为在本轮中国机器人热潮中,中国也有望如日本诞生发那科、安川等机器人龙 头般,诞生出机器人行业龙头企业。

从财务指标来看,埃斯顿整体与新松机器人相当,但 2019 年现金流略好于新松机器 人。埃夫特各项指标稍逊两者,且近年业绩下滑较为严重,2016-2020 年净利润均为负值。

从研发费用支出来看,埃斯顿每年研发费用占比总营收约 10%左右,优于同业。

从创新力来看,埃斯顿创新能力强。2020 年 6 月福布斯发布 2020 中国最具创新能力 榜单,埃斯顿上榜机器人 TOP5 榜单。其余四家分别为科大 讯飞、石头科技、大疆创新、虹软科技。

从机器人出货量来看,以六轴机器人为例,2017 年国产各大厂商均取得一定程度增 长。其中埃夫特、新时达、埃斯顿、上海欢颜、尔必地为 2017 年前五,分别出货 3000、 2792、2300、2500、1500 台,前五占比当年国产工业机器人总量的 32%。

从赛道看,上游核心零部件制造商、中游机器人本体制造商、下游系统集成商均有可 能诞生出类似四大家族的大企业。其中上游核心零部件中,伺服系统(类比安川)有汇川 技术、埃斯顿、广州数控;控制器(类比发那科)有新时达(众为兴)、汇川技术、埃斯 顿、广州数控、华中数控等;中游本体制造商中(类比四大家族):埃斯顿、埃夫特、新 松机器人具备上千台的供应能力,国内领先;下游集成商(类比 ABB/库卡)较多,其中 新松机器人、拓斯达为其中佼佼者。埃斯顿作为国产机器人制造商中的佼佼者,有望成为 国产发那科。

运动控制是机器人的核心技术,自主可控一直是国产机器人领域的一大痛点。公司拥 有自动化核心部件及运动控制系统、自主核心技术机器人及智能系统工程业务,已发展为 国内少数具备机器人全产业链的企业之一。

a) “通用+细分”,产品线丰富。公司产品有 80%以上是六轴机器人,负载从 3KG 到 500KG,合计四十多款规格型号,基本覆盖各行业大部分需求。

b) 高度自主化率的核心零部件。近几年,公司机器人的规模效应不断凸显,核心部 件配合机器人核心技术及应用开发的协同性也在不断提高,技术和成本的优势愈加明显。

c) 快速落地智能工厂应用,实现可复制的规模化商业拓展。在智能化解决方案的应 用中,公司推出的智能控制单元、折弯工作站及钣金智能产线、智能包装及搬运码垛生产 线、精密装配及测试生产线、压铸及周边自动化等解决方案已得到大量的应用。此外,公司积极布局工业互联网,实现多台机器人互联互通,远程维护,通过 ESTUN CLOUD 及专用监控分析软件对机器人实行数据采集、分析服务于运维和故障预测。

d) 下游应用经验和客户资源渠道广泛,切入各细分领域争做王者。针对细分领域开 发出行业定制机器人,同时为客户提供高效的全方位服务,包括本土化快速响应,远程服 务等。公司除了拥有全系列通用机器人产品外,目前切入如光伏、木工、包装、钣金等细 分领域,为其定制机器人及解决方案。

公司自 2016 年起开始产业链并购,增加机器人及相关产业实力补强,效果显著。

其中 TRIO(2017)、M.A.I(2017)、CLOOS(2019)的并购为三个关键节点。

1) TRIO:定位转型,从核心控制功能部件生产商转型为行业高端动力控制解决方 案提供商;

2) M.A.I:推动机器人集成应用从低端走向中高端;

3) CLOOS:并购弧焊细分领域顶尖企业,技术提升,快速缩短与国际高端机器人 性能差距,进军国际机器人第一阵营。协同效应有望持续提升,开展激光焊接与 3D 金属 打印领域合作。

4.3. 行业景气度持续,机器人业务市占率有望持续提升

在行业高景气度持续下,国产机器人龙头埃斯顿通过自研+并购掌握机器人核心运控、 伺服及机器视觉等技术,未来公司进一步加强本体和集成方面的技术革新,有望打造全产 业链技术服务,成为中国的“发那科”。

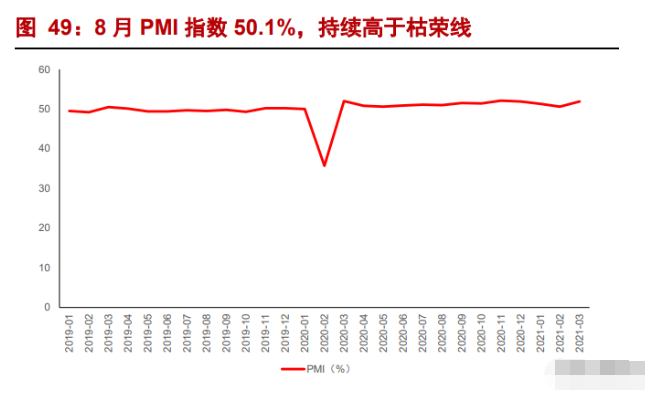

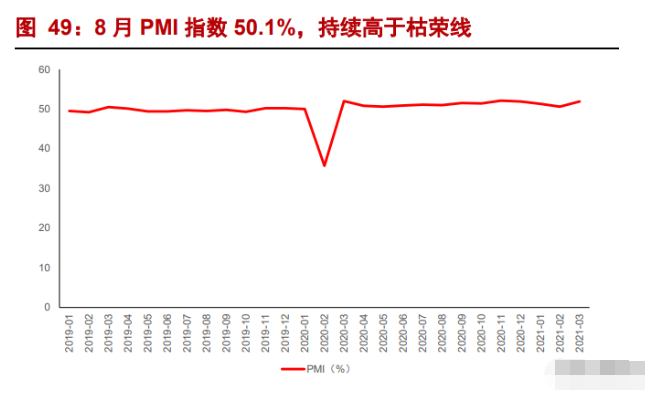

从需求角度来看,日本机器人订单可作为工业机器人行业先行性指标,一般较工业机 器人同比有 6 个月的前瞻性。根据瑞穗研究所的数据,2018 年日本出口到中国工业机器 人占总出口的 40%左右,因此我们认为日本工业机器人定单额一定程度能够反映出中国 工业机器人需求情况。2021 年 2 月订单额同比增长 72%, 实现 5 个月连续同比正增长。

此外工业机器人受设备更新周期、智能制造自动化大趋势等因素影响,机器人在光 伏、3C 电子、锂电等下游领域需求旺盛。2021 年 1 月 19 日,公司与三一重装签订合同 超 1 亿元,主要提供机器人焊接相关设备及技术服务,约占公司旗下 CLOOS 2019 年 1- 10 月收入的 58%,伴随公司对 CLOOS 持续整合,公司有望持续切入其他细分领域。

从供给角度来看,日本工业机器人占全球超 50%的市场份额,我们认为现阶段日本 大型工业机器人企业产能有达到瓶颈的趋势。各大厂正将在中国地区积极扩产,如安川、 发那科等。根据安川建厂投产情况,我们认为从建厂到产能爬坡一般需要 2-3 年为一个周 期,这将意味着伴随下游对机器人需求提升,国产机器人及零部件企业份额有望迎来提 升。埃斯顿作为国产机器人本体兼具核心部件龙头有望率先受益。

从发展模式来看,我们认为公司为国内最像发那科的企业。

发那科的发展模式是以运控技术为核心,以数控机床背景延伸到本体协同切入产业 链。

而埃斯顿以数控系统起家,以基于运控及伺服技术切入工业机器人产业链,以并购和 技术提升确立国内机器人龙头地位,发展规划大致相同。

公司有望走发那科市占率提升之路。目前中国机器人正处于 80-90 年代时期的日本 (详见上文 2.4 部分),产业进入平稳增长期。我们认为公司未来市占率提升主要来源于 两点:1)依靠本土品牌优势,以低于外资企业的价格抢占原有存量市场,目前库卡被美 的收购,公司有望抢占这块市场份额;2)2018-2019 年行业低谷,面临洗牌,公司有望 获得这部分出清份额。

基于此,我们建立以下几点假设以探索未来市占率提升对公司工业机器人板块的影 响。

假设 1:机器人行业保持稳定增长, 2020-2025 年机器人销量 CAGR 约为 20%;

假设 2:公司 2021 年工业机器人出货量完成万台计划,占比行业当年总销量的 5%。公司协同德国焊接机器人隐形冠军 CLOOS 技术,产品具备性价比优势,假设近年来市占 率逐年提升,2025 年市占率达 7-8%。

假设 3:伴随工业机器人板块不断发力,原有系统集成项目收入占比不断降低,2025 年系统集成占比机器人板块收入 20%;

假设 4:四大家族以及国产企业不断建厂扩产,国内机器人价格有望不断降低。

假如 2025 年市占率提升到 8%,公司机器人业务收入约 26 亿元。根据测算,2020- 2025 工业机器人年出货量将从 22 万台提升至 38 万台,年复合增速约 21%,按公司市占 率达 8%,机器人单价 7 万元/台测算,公司工业机器人本体销售额约 21 亿元,假设集成 占比机器人收入的 20%,则公司工业机器人板块收入 2025 年将达到 26 亿元。

公司与 2021 年 1 月公布年度非公开发行 A 股预案,计划募集资金总额不超过 80 亿 元,用于标准化焊接机器人工作站产业化、机器人激光焊接和激光 3D 打印研制、工业/服 务智能协作机器人及核心部件研制、新一代智能化控制平台和应用软件研制、应用于医疗 和手术的专用协作机器人研制五大项目。

通过本次募资,公司有望进一步提升核心竞争力:1)拓展公司焊接机器人产品市场, 提升焊接产品新技术应用;2)增强公司机器人柔性化和智能化的性能水平,布局细分医 疗领域;3)打造以“自动化软件”为核心竞争力的软硬一体化公司;4)优化公司资本结 构,补充流动资金,降低财务成本,增强抗风险能力。

公司确定此次发行价格为 28 元/股,发行股数 2839.2857 万股,募集资金总额约 7.95 亿元,发行对象最终确定为 7 位。

公司主营业务分别为工业机器人及智能制造系统、自动化核心部件及运动控制系统 两大部分,其中 CLOOS 2020 年完成并表,使公司业绩大幅提升。因此我们将 CLOOS 机 器人部分单独列出,核心假设如下:

1) 工业机器人及智能制造系统:2020 年 3 月起机器人订单持续旺盛,全国产量增 速维持两位数的高增长。按上文假设公司本体机器人 2021-2023 年市占率提升至 6%,按单台机器人 10-12 万进行测算,预计工业机器人及智能制造系统 2021- 2023 年增速分别为 82%、26%、30%。2019-2023 年复合增速约 32%(2020 年工 业机器人销量增速约 19%)。

2) CLOOS:公司收购后全资持股鼎派机电,2020 年完成并表。鼎派机电持股 CLOOS 股份合计 89.45%,承诺口径(受利息、评估增值摊销等因素影响)为 2020-2022 年扣非后净利润分别不低于 880 万欧元、948 万欧元、1147 万欧元。按净利率 8.5%(2018 年 CLOOS 净利率 8.7%),欧元兑人民币汇率 1:8.2 进行估 算,2020-2022 年 CLOOS 营收约为 9.5/10/12.4 亿元,2021-2022 年同比增长 8%/21%。

3) 自动化核心部件及运动控制系统:受益于机床行业回暖,2021 年有望实现较快 增长,未来结构优化,预计增速维持在 15-20%左右(2016-2019 公司该营收复合 增速 16%)。

毛利率:预计未来几年综合毛利率保持稳健,维持在 37%水平左右。伴随公司产品销量 不断提升,公司工业机器人业务有望协同 CLOOS 技术,产品竞争力不断提升,毛利率 有望维持小幅提升,每年提升 0.5-1 个百分点;运控技术逐渐成熟,自动化核心部件及 运控系统业务有望逐渐恢复至 2019 年水平。

1) 并购 CLOOS 后整合不及预期。公司并购 CLOOS,对焊接机器人领域进行补强。受疫情影响,CLOOS 作为德国 企业,在整合中可·能面临人员无法及时沟通与反馈等问题,短期可能面临整合不 及预期的风险。

2)市场复苏持续性不及预期。公司产品主要应用于智能装备制造及智能化生产领域。如果制造业升级和技术创 新进度不及预期,将会影响公司产品的市场需求,进而影响公司经营业绩。